过去的1年,雅居乐在狂饮永续债。

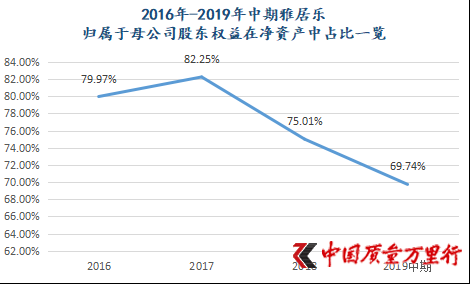

接连大规模发行永续债后,雅居乐归属于母公司股东权益在净资产中占比已走低至70%以下。当然,这里边引入第三方合作开发项目也“功不可没”。

数据来源:东方财富choice、《中国质量万里行》整理

永续债用得好的话,是房企进行扩张的利器;用得不好的话,无异于“裹着糖的砒霜”。

58安居客房产研究院首席分析师张波告诉《中国质量万里行》,一般情况下,永续债还本压力相对较小,可以缓解中短期的还债压力。但永续债规模过大,依然会形成风险集聚,值得关注。

现金流骤降后的“收敛”

迫于现金流的急剧恶化,雅居乐在2019下半场的买地市场中显得要理性许多。

正如陈卓林在2019年中期业绩会中所表示“下半年买地也是几十亿到一百亿,有好的项目就投,相信下半年是有机会收购合并的”。

只是陈希望的联合拿地在去年岁末才珊珊到来。彼时,雅居乐金茂联合体在2019年南京最后一场土拍中以底价19亿元竞得江宁上坊g106地块。值得一提的是,底价拿地已成为雅居乐在去年下半年获取土储的主流。

将时间分别推至去年9月和11月,雅居乐先后以底价6.43亿元和3.9亿元相应将中山古镇镇文化路w10-19-0030地块、广东茂名茂南区文岭小区wl-11-g2019-26地块收入囊中。如果说这两次拿地金额都比较小的话,那么此前的7月、8月,雅居乐相继以37.5亿元和15.68亿元分别摘得“南京浦口区江浦街道华慧路以东、绿水湾路以南地块”和“昆明kcxs2017-4、kcxs2017-8地块”,即便是底价耗资却不菲。

这与2019年上半年雅居乐的拿地风格迥然。

去年6月,历经39轮报价,雅居乐以31.8亿元的代价,力克招商中粮联合体、首开金地保利联合体、华润建工联合体以及万科、中海等房企,斩获北京经济开发区河西区x92r1地块,溢价41.33%。不难看出,为了从公开土地市场打入北京,雅居乐可谓不惜血本。2019年岁末,在该地块所打造的项目(雅居乐京华雅郡)品牌正式发布。

一长期观察北京楼市的资深业内人士表示,雅居乐在大兴市场布局本身没有多大问题,但雅居乐之于北京还是一个陌生品牌房企,真正经历市场检验的时候,要看项目本身的产品力,即在产品上做加法。另外一个层面,要在价格上做适度的减法。因为从亦庄板块上来看,一些项目本身已经在价格上做出了低于政府限售价格这样的下调。

所以,雅居乐首进北京之作,如果跟周边竞品去对标的话,还需要做适度预期的下调。如果缺少产品和价格支撑的话,可能对于其去化前景也会带来不利影响。

虎口夺下北京地块前,雅居乐溢价拿地频频,其中不乏高溢价。单是2019年5月,雅居乐就分别以56%和55.33%的溢价拿获“江门新会区冈州大道东76、78号地块”、“成都温江区柳城街道新华社区一、二组宗地”。再将时间往前推至去年3月,上百轮竞价后,雅居乐以22.53亿元竞得昆明盘龙区kcpl2012-32-1、kcpl2012-33地块。这两幅地块总起价为9.83亿元,溢价达129.2%。数值之高,让人瞠目。

疯狂拿地后,雅居乐经营活动产生的现金流量净额骤降,由2018年末26.28亿元降至2019年中期的-118.4亿元。现金流之紧张,可见一斑。去年下半年,雅居乐在土地市场走向“收敛”也就不难理解了。

对于雅居乐今后将如何来控制好杠杆,在改善现金流方面有哪些计划?《中国质量万里行》已发函至上市公司,截至发稿未收到回复。

永续债:蜜糖还是砒霜?

同处于紧张之中的还有雅居乐的资金链。

截至2019年中期,雅居乐短期借款为361.12亿元,而其银行及现金结余为415.88亿元,其中受限制存款及现金为83.84亿元。剔除后者,雅居乐可动用资金与短期借款还存有着29.08亿元的缺口。偿债压力之大,可想而知。

为了缓解资金链压力,雅居乐以“为若干现有债务再融资”为由,先后于2019年10月、11月发行了两笔金额为5亿美元和2亿美元优先永续资本证券,相应利率为7.875%、7.75%。要知道,在这之前的5月和6月,雅居乐就共计发行了金额为7亿美元、利率为8.375%的优先永续资本证券。此外,去年3月,上市公司还以同样理由发行了一笔于2022年到期金额为5亿美元的优先票据,利率为6.7%。

据其2019年中报披露,去年上半年,雅居乐通过发行永续债融资47.85亿元,而2018年整年上市公司发行此类债券所得款项也不过为38.01亿元,足见其对永续债依赖之深。只是巨额永续债、优先票据融资之后,期内雅居乐现金资产较之2018年末还减少了34.73亿元。把这与其高溢价拿地联系起来看,雅居乐在通过上述途径获得资金,并据此进行偿债和扩张。

正如中国企业资本联盟副理事长柏文喜所言,大规模发行永续债说明企业比较缺钱,需要通过这种方式融资;也说明企业杠杆率高,债权融资空间有限,而其他减低负债的工具选择已经不多了,希望借永续债来降低负债率,进而提升债权融资空间。

事实也是如此,2019年中期,雅居乐资产负债率为74.47%,较之2018年末减少1.67个百分点。“永续债按照会计规则是计入权益而非负债科目,有降低负债的效果”,柏文喜如是表示。

换句话说,雅居乐在通过发行永续债来隐藏负债。

对此,现汇生国际融资总裁和协纵策略管理集团创始人黄立冲毫不讳言,永续债表面上来看是永续的,但实际上违约成本是非常高的。一般而言,永续债既可以作为隐藏负债,也是一种实际上成本比较高的负债。

《中国质量万里行》梳理发现,2014年-2018年以及2019年中期,雅居乐永续债分别为44.83亿元、44.89亿元、55.98亿元、55.29亿元、83.35亿元和131.47亿元。如若这些计入负债,雅居乐的资产负债率将明显上升。一起上升的还将有其净负债率,即便近年来连续发行优先票据后,雅居乐这一数值已由2017年的71.43%升至2019年中期的81.27%。

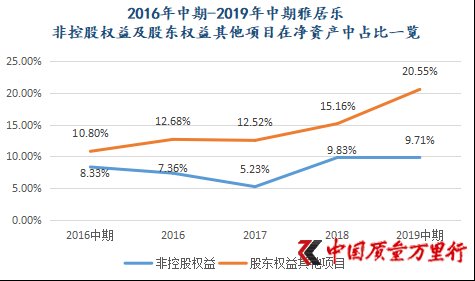

由于上述永续债计入权益,因此雅居乐股东权益其他项目在净资产中占比在逐年走高,已由2016年中期的10.8%升至2019年中期的20.55%。与此同时,雅居乐引入第三方合作开发项目也在增多,导致非控股权益在净资产中占比相应由之前8.33%升至9.71%。

数据来源:东方财富choice、《中国质量万里行》整理

不难发现,永续债与非控股权益的运用,已成为当今房企隐藏负债的利器。

但,张波直言,永续债虽然对于降低负债率是有效果的,然而其本质还是债务。随着利息逐年上升,企业利息支出压力会不断增加,长期的压力会持续存在,会成为企业发展的无形枷锁。

柏文喜也表示,永续债实际上就是杠杆之上再加杠杆,是一种类似于明股实债、利率跳涨型的融资方式。连年发行永续债,其实是在继续加杠杆和推升财务费用,这就迫使企业必须提升周转速度、加快回款以抵消加杠杆带来的财务成本和周转压力。否则,真实负债率和财务成本会被不断推高,对后续融资不利。

在黄立冲看来,永续债如果没有在重设日之前赎回,利息会跳涨得很快。在看到雅居乐于去年10月发行那笔永续债的利率跳涨设定(国库券利率加6.294%加年利率5%的总数),黄立冲表示,跳涨后大概加起来有15%-16%的样子。尤其像雅居乐这样大规模的永续债,如果给到15%-16%,那是其绝对承受不了的,所以一定要把这个债给还了。

也许,几年后,雅居乐回望过去两年“狂饮永续债”,将深刻体会到“裹着糖的砒霜,它其实就是砒霜”。