近日,消费者王先生、张女士投诉中国对外经济贸易信托有限公司(简称外贸信托)打着民间借贷名义从事非法放贷的活动,涉嫌“套路贷”。

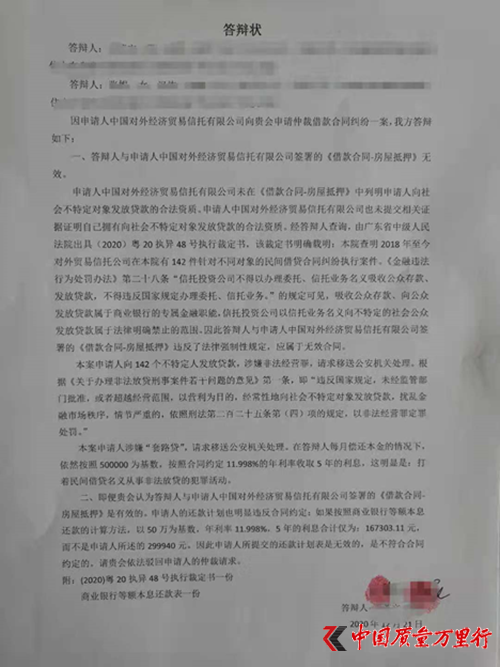

投诉中列举事实称,外贸信托没有“向社会不特定对象”发放贷款的合法资质,其金融许可证中的内容是:以贷款方式运营固定资产;涉嫌“套路贷”。王先生、张女士认为,在每月偿还本金的情况下, 外贸信托依然按照原贷款总额500000元为基数,按照合同约定11.998%的年利率收取5年的利息,这明显是打着民间借贷名义从事非法放贷活动。

资料显示,中国对外经济贸易信托有限公司(中文简称外贸信托,英文简称:fotic)1987年9月30日在北京成立,是中国中化集团有限公司旗下从事信托业务的公司,是少数几家受中国银行业监督管理委员会直接监管的中央级信托公司之一。外贸信托注册资本为80亿元人民币,公司股东分别是中化资本有限公司和中化集团财务有限责任公司。

许可经营项目:本外币业务:资金信托;动产信托;不动产信托;有价证券信托;其他财产或财产权信托;作为投资基金或者基金管理公司的发起人从事投资基金业务;经营企业资产的重组、购并及项目融资、公司理财、财务顾问等业务;受托经营国务院有关部门批准的证券承销业务;办理居间、咨询、资信调查等业务;代保管及保管箱业务;以存放同业、拆放同业、贷款、租赁、投资方式运用固有财产;以固有财产为他人提供担保;从事同业拆借;法律法规规定或中国银行业监督管理委员会批准的其他业务。

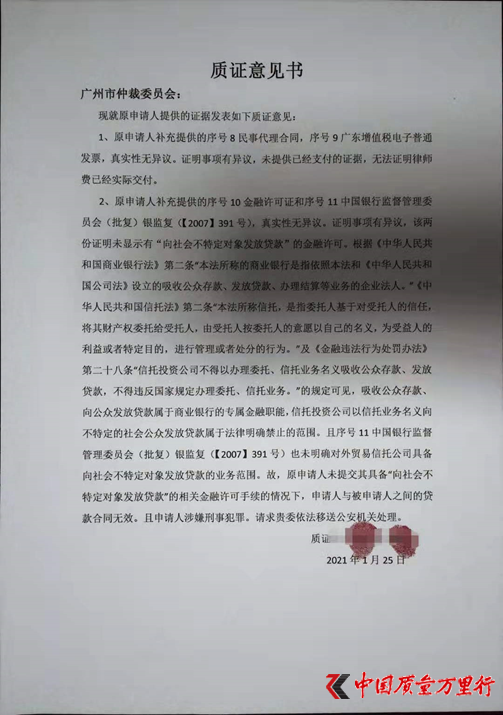

王先生、张女士查询,由广东省中级人民法院岀具(2020)粤20执异48号执行裁定书,该裁定书明确载明:本院查明2018年至今对外贸易信托公司在本院有142件针对不同对象的民间借贷合同纠纷执行案件。《金融违法行为处罚办法》第二十八条“信托投资公司不得以办理委托、信托业务名义吸收公众存款、发放贷款,不得违反国家规定办理委托、信托业务。”的规定可见,吸收公众存款、向公众发放贷款属于商业银行的专属金融职能,信托投资公司以信托业务名义向不特定的社会公众发放贷款属于法律明确禁止的范围。中国对外经济贸易信托有限公司向142个不特定人发放贷款,涉嫌非法经营罪,请求移送公安机关处理。根 据《关于办理非法放贷刑事案件若干问题的意见》第一条,即“违反国家规定,未经监管部门批准,或者超越经营范围,以营利为目的,经常性地向社会不特定对象发放贷款,扰乱金融市场秩序,情节严重的,依照刑法第二百二十五条第(四)项的规定,以非法经营罪定罪处罚。”中国对外经济贸易信托有限公司向社会不特定对象发放贷款的行为是一种犯罪行为。

另据消费者有口述及银行转账记录,外贸信托涉嫌放贷时存在“砍头息”。消费者称被收取27500元手续费,不算利息里,利息按照50万来算。

“对方拿着我们的银行卡,打入五拾万后,提出几万做手续费”,王先生、张女士说。

故此,王先生、张女士就外贸信托涉嫌“套路贷”问题进行实名投诉举报。

涉嫌“套路贷”诈骗、民间借贷纠纷高达142件

据新浪网转载《华夏时报》报道,2016年11月10日,周某由于资金周转需要向外贸信托借款52万元,借款期间60个月,利息共计39万元。周某将自己位于广东省中山市的房产为该笔借款提供抵押,抵押期限为5年(2016年11月10日起至2021年11月10日止)。

签订抵押合同当日,外贸信托要求周某与其关系人罗某签订一份委托合同,该合同约定原告授权罗某可对该抵押房屋进行卖房和收款,否则不予周某借款。在此种情形下,周某签订了委托合同,并于2016年12月8日在珠海市横琴公证处对该委托合同进行了公证。但外贸信托实际发放贷款仅46万元。

后因周某延期还息,2017年4月10日,罗某在周某不知情的情况下,将抵押房产以55万元的价格出售。2017年4月21日,罗某向周某出具了卖房通知书。直到2017年12月28日,周某到中山房产局查询才知道外贸信托、罗某已将抵押房产卖掉。

周某认为,因外贸信托、罗某在借款期限未到期之前就将抵押房产变卖,违背了当事人的真实意愿,罗某变卖抵押物的行为是无效的。

另外,2017年4月10日,该房产价值己经达到110万元,罗某仅以55万元就取得抵押房产,明显低于市场价值,明显不构成善意取得。且买主、外贸信托与罗某可能是一伙的,恶意串通来损害周某的合法利益。周某认为,2017年4月10日签订的广东省房地产买卖合同无效。

法院经审查认为,《最高人民法院关于在审理经济纠纷案件中涉及经济犯罪嫌疑若干问题的规定》第十一条规定:“人民法院作为经济纠纷受理的案件,经审理认为不属经济纠纷案件而有经济犯罪嫌疑的,应当裁定驳回起诉,将有关材料移送公安机关或检察机关。”就本案而言,被告罗某、外贸信托的行为涉嫌以“套路贷”的方式诈骗,并将涉嫌犯罪的线索和材料移送公安机关立案侦查。

不仅如此,在《广东省中山市中级人民法院执行裁定书》中显示:“在执行过程中,查明2018年至今,外贸信托在该院有142件针对不同对象的民间借款合同纠纷案件,本院于2020年5月28日书面通知申请执行人外贸信托,要求其在收到通知后五日内向该院提交其公司‘向社会不特定对象发放贷款’的相关金融许可手续。外贸信托向本院提交的金融许可证及原银监会批复中未显示有‘向社会不特定对象发放贷款’的金融许可”。

对此,法院认为,外贸信托以盈利为目的经常性的向社会不特定对象发放贷款,未举证证明其取得了相关部门的金融许可,对于未经依法批准,向社会不特定对象发放贷款金融活动依法不予支持,并驳回外贸信托的执行请求。

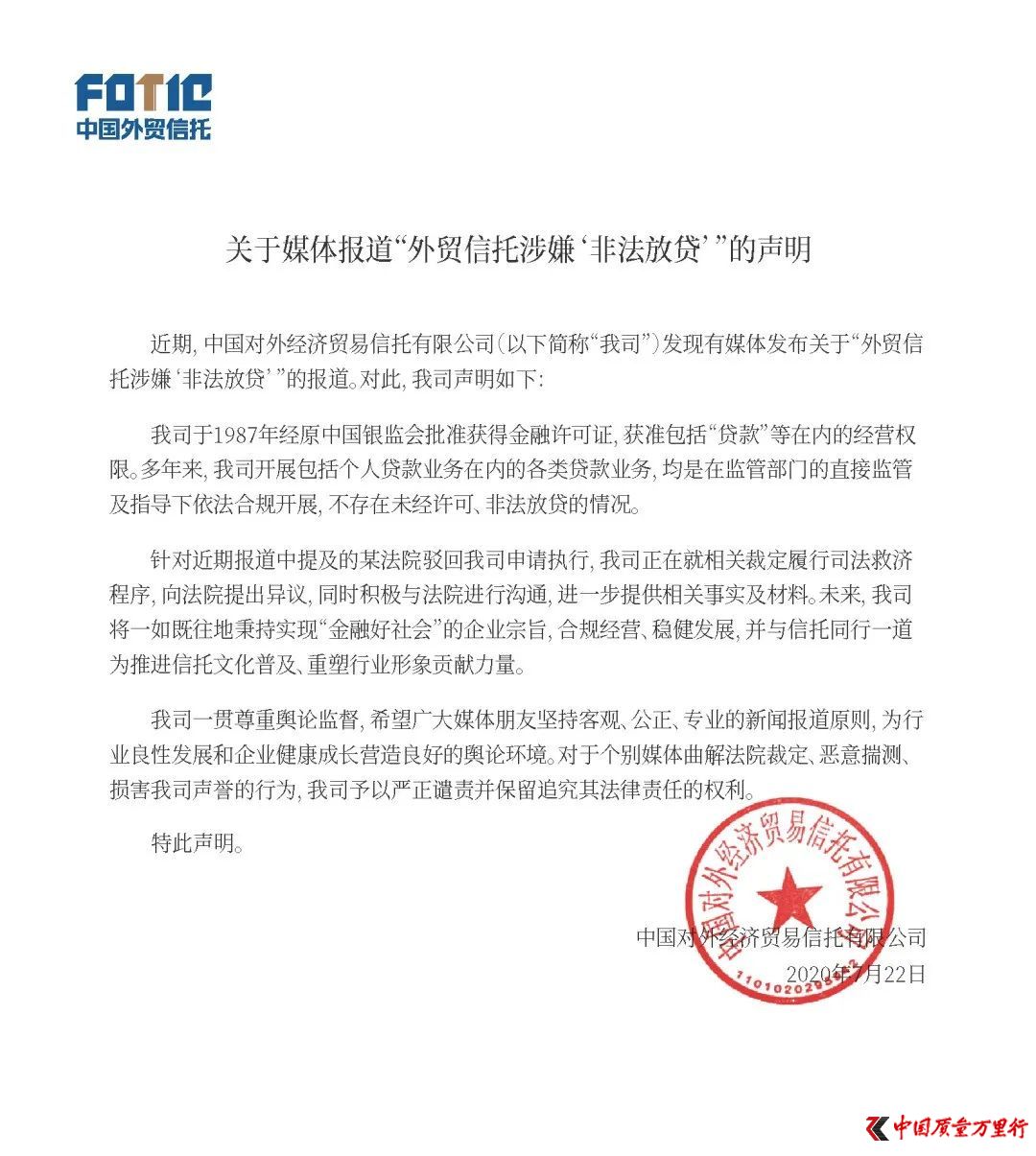

外贸信托曾发表声明公开回应不存在未经许可

广东省中山市中级人民法院的《执行裁定书》引起广泛讨论。

2020年7月22日,外贸信托在其j9九游会登录官网发布声明称,外贸信托于1987年经原银保监会批准获得金融许可证,批准包括“贷款”等在内的经营权限。“多年来,我司开展包括个人贷款业务在内的各类贷款业务,均是在监管部门的直接监管及指导下依法合规开展,不存在未经许可、非法放贷的情况。”

在声明中,外贸信托表示针对近期提及的某法院驳回外贸信托申请执行事件,外贸信托正在就相关裁定履行司法救济程序,向法院提出异议,同时积极与法院进行沟通,进一步提供相关事实及材料。

外贸信托回复:投诉未处理完没法给任何官方回应

针对消费者的投诉,《中国质量万里行》记者联系到外贸信托相关部门。

外贸信托相关工作人员表示,信托公司是否可以从事个贷业务,这个其实不是个问题,去年一度掀起讨论的仲裁结果,也都纠正了,该讨论的专业问题也都讨论过了。

“至于消费者投诉的与我司的纠纷,我们当然是要弄明白才能回应”。

对于外贸信托向高院提起复议,工作人员称公司有复议结果。对于《中国质量万里行》记者希望提供一下复议内容,工作人员表示,“我是不能提供的,我们对外说的任何话都有严格的审批流程,上次我是跟您介绍情况。目前对于您这个采访,公司的意见是要等投诉处理完,我就没法给您任何官方回应”。

另据外贸信托相关工作人员提供的一份来自中国信托业协会“消费金融信托发展报告”,其中指出,近年来,消费金融行业发展迅速,但是鱼龙混杂、良莠不齐,特别是个人消费贷款过程中出现了过度借贷、重复授信、不当催收、利率畸高、侵犯个人隐私等问题。从2019年消费金融市场发展情况来看,受监管收紧、市场竞争激烈、经济下行导致风险不断暴露等多方面因素影响,部分消费金融参与机构被市场淘汰出清,这包括p2p机构、非持牌消费金融机构、资质较差的贷款服务机构等,市场进入迭代洗牌期。

根据中国信托业协会的调研数据,2019年,消费金融信托业务余额相比2018年增长明显;3家信托公司新进入消费金融领域,合计开展消费金融业务的信托公司比例已达六成。从业务开展情况来看,消费金融业务开展相对成熟的信托公司如外贸信托、华能信托在消费金融领域的业务转型已经初见成效,无论从消费金融信托业务贡献收入还是从开展规模层面均可印证。