扩张在继续

“预计今年买地预算为500亿元左右”,2020年3月末,闽系房企禹洲集团实际控制人林龙安在业绩会中透露。虽然,3个月后的股东大会上,禹洲集团高级副总裁、首席财务官兼公司秘书邱于赓表示,买地预算会下调至销售目标的40%。

即便如此,2020年剑指千亿规模的禹洲集团,拿地金额也会在400亿元以上。《中国质量万里行》梳理发现,2019年,禹洲集团拿地权益代价约为244.4亿元,按年增长106.19%,已创下近5年之最。

事实上,禹洲集团新一轮快速扩张始于2016年。彼时,上市公司共获取14幅地块,新增土地储备总可售建筑面积264.77万㎡,相应权益代价168.89亿元。相较2015年,增幅为95.93%。

2017年-2018年,禹洲集团继续保持百亿体量的资金用于拿地,相继获取地块23幅和30幅,新增总可售建筑面积379.35万㎡和540万㎡。

拉长债务

股东大会后,禹洲集团加快了拿地节奏,其中不乏较高溢价。

6月30日,经过505轮竞价,禹洲集团成功斩获绍兴柯桥城区g-08地块,总代价26.29亿元,溢价率28.5%。同日,上市公司还以10.03亿元竞得宁波北仑新碶zb02-02-10j地块,溢价率25.18%。此前12天,禹洲集团还以15.79%的溢价拿下合肥肥东县fd202004号地块。

要知道,在这之前,禹洲集团于年内仅拿了3块地。

《中国质量万里行》梳理发现,2020年上半年,禹洲集团通过招拍挂拿地未超过90亿元,还不到买地预算金额的1/4,这也意味着今年下半年上市公司将积极扩充土储。

对于下半年禹洲集团会否延续6月较高溢价拿地的势头,《中国质量万里行》已发函至上市公司,截至发稿未收到回复。

只是启动扩张之前,禹洲集团就以“为将于一年内到期的现有中长期境外债务再融资”为由,累计发行了规模为10.45亿元的优先票据。

将时间推至2月20日,禹洲集团发行一笔为期5年金额为4亿美元的优先票据,利率为7.7%。此前的1月13日,禹洲集团还发行了一笔为期长达6年金额为6.45亿美元的同类票据,利率为7.375%。较之2019年发行的此类债券,除了利率出现一定下调外,期限也在拉长。

而拉长债务,早于2019年禹洲集团就运用得炉火纯青。过去1年,禹洲集团累计发行了6笔优先票据,期限介乎3年-5.5年,金额共计29亿美元。

在2019年经营性现金流持续为负的情况下,禹洲集团手头现金还发生了增长也就不足为奇了。相较2018年,增加62.33亿元。

据其财报披露,2019年中期、2019年,禹洲集团经营活动产生的现金流量净额分别为-38.96亿元和-58.59亿元,结束了2017年下半年以来长达1年半为正的局面,这也意味着过去1年禹洲集团不能依靠自身经营活动产生正向现金流。

期内,禹洲集团投资活动产生的现金流量金额为-189.44亿元,而2018年这一数值为-15.88亿元。情况恶化之快,显然易见。

那么,禹洲集团现金状况又是如何增长的?

实际上,2019年禹洲集团融资流入大幅增加。过去1年,上市公司融资活动产生的现金流量净额为253亿元,而上年同期仅为98.79亿元。

说得直白一点,禹洲集团处于增长中的手头现金并不是自己挣来的,而是借来的。

规模快速增长下的业绩“缓增”

1994年,林龙安于厦门创立禹洲地产。第二年,禹洲新村开始动工,这是禹洲地产开发的第一个房地产项目。2004年,禹洲地产通过收购进入福州,以1.15亿元的代价,买入福建沿海公司股权,进而获取禹洲鼓山一号项目。

2005年-2006年,禹洲地产再次通过收购,成功打入上海,先后作价0.71亿元和0.3亿元,取得悦江公司90%和康泰公司100%股权,后两者是上海禹洲金桥国际项目一期和二期的项目公司。

也是在2006年,禹洲地产全面启动全国拓展战略,并挺进合肥市场。过去1年,合肥为上市公司贡献了99.82亿元的合约销售金额,成为其规模的第二大来源。

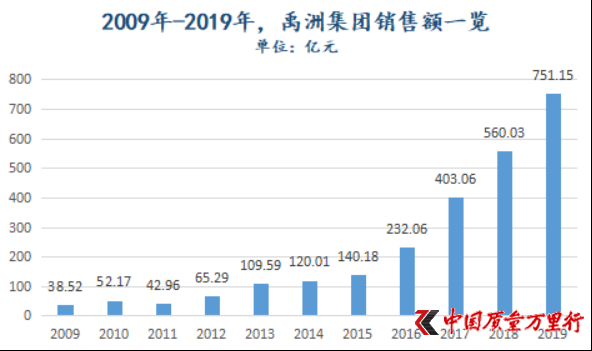

2009年11月,林龙安带领规模不足40亿元的禹洲地产成功登陆港交所。登陆资本市场后,禹洲地产规模拓展得并不如意。波折起伏中,花费了4年才突破百亿销售。2013年,禹洲地产实现合约销售109.59亿元,按年增长67.85%。

百亿规模之后,禹洲地产增速又显乏力。2014年-2015年,分别实现合约销售120.01亿元和140.18亿元,按年仅增长9.51%和16.81%。

数据来源:禹洲集团历年财报,《中国质量万里行》制图

直到2016年,上市公司将总部从厦门搬迁至上海,上述“徘徊”才得以打破。彼时,禹洲地产规模为232.06亿元,同比增长65.54%。

次年,禹洲地产进军惠州,由此正式进驻粤港澳大湾区。在惠州开发的第一个项目禹洲‧五经山水大观,在当年就为上市公司贡献了2.19亿元销售额。2017年,禹洲地产销售额达到403.06亿元,按年增长73.69%,创下上市以来最高增速。

2018年-2019年,禹洲地产继续保持较快速度扩张,并于去年2月以18.3亿元代价竞得北京通州区一幅地块,进一步扩大一线城市的土地储备。期内,上市公司分别实现合约销售560.03亿元和751.15亿元,同比相应增长38.94%和34.13%。

“今年公司将力争达到一千亿以上”林龙安于2020年3月业绩会表示。据其披露,今年上半年,禹洲地产累计实现销售金额428.5亿元。其中,二季度的销售额合计324.88亿元。这也表明下半年只要保持二季度的销售战绩,禹洲地产千亿夙愿便能实现。

千亿前夕,上市公司更改了公司名称,由此前的“禹洲地产股份有限公司”改为“禹洲集团控股有限公司”。7月3日,其证券简称亦由“禹洲地产”改为“禹洲集团”。

不难看到,如若禹洲集团能在2020年顺利完成千亿目标,其便创下了仅用4年就完成“由200亿元级向千亿级”的演进。扩张之快,可见一斑。

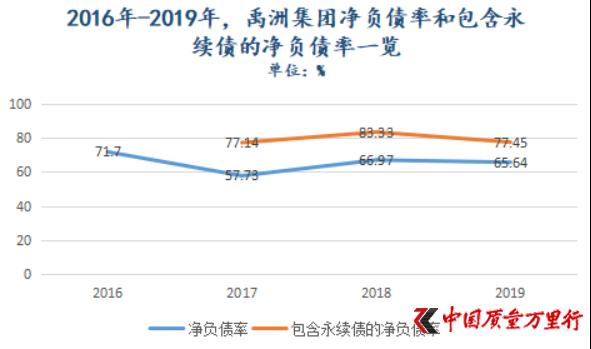

吊诡的是,规模快速增长之际,禹洲集团净负债率却整体呈现出“走低”态势。2016年-2019年,上市公司净负债率分别为71.7%、57.73%、66.97%和65.64%。要知道,规模爆发前的2015年,禹洲集团的净负债率也高至79.43%。

规模不断冲高,净负债率却在近4年里下降13.79个百分点,如何做到的?

事实上,早于2017年,禹洲集团就开始运用永续债。当年9月,上市公司发行了一笔金额为3亿美元的高级永续证券,初始分派率为5.375%。从那至今,禹洲集团都保持着规模为19.12亿元的永续债。

“客观来说,禹洲集团的债务水平是应该计算永续债的。”汇生国际融资总裁黄立冲向《中国质量万里行》表示。

如若将永续债计入负债,2017年-2019年,禹洲集团净负债率将相应推高至77.14%、83.33%和77.45%。

数据来源:禹洲集团历年财报,《中国质量万里行》独家整理

2018年,禹洲集团也开始加大了对非控股权益的运用。过去两年,禹洲集团非控股权益在权益总额中占比为9.07%和20.27%,而2017年这一占比不过为6.09%。

正如中国企业资本联盟副理事长柏文喜所表示,禹洲集团销售规模的增长伴随着表观负债率的下降,是建立在规模化发行永续债、推行对外联合开发以及集团所占权益比例明显下降和非控股性权益比例大幅上升的基础上来实现的。

问题是,随着合作开发的增多,禹洲集团业绩已步入“缓增”。

2019年,禹洲集团实现公司拥有人应占期内溢利36.06亿元,按年仅增长2.88%。而2017年-2018年,上市公司的业绩增速可是分别达到57.19%和25.62%。

“从非控股权益所分配的利润来看,近3年禹洲集团并未有大的变动。根据房产金融稳定研究组数据,2018年禹洲权益销售额为520亿元,而2019年这一数值仅为431亿元。该榜单数据显示,2019年禹洲权益销售额下降明显,说明其非控股合作项目增加,且这些项目的收益率降低。”对于业绩“缓增”,中国房地产数据研究院执行院长陈晟如是分析认为。

显然,接下来如何在规模增长与利润增长之间做到平衡,才是禹洲集团最应该思考的问题。