成立25年余年后,陈国祥治下的祥生控股(集团)有限公司(下称“祥生控股”)启动赴港ipo,于6月3日向港交所递交了招股文件。

据克尔瑞研究中心数据,2019年,祥生控股实现全口径金额1159.3亿元,在国内房企中位列28,这也意味着在“top30”阵营里最后一家未上市房企正谋求走向资本市场。

只是过去3年,祥生控股由于步子迈得太快,进而深陷“高杠杆”且资金链一直“趋紧”。

“在大规模高增长的同时,负债率有迅速地提升,这也是必然的一种现象。关键在于短期负债的现金流问题能不能解决,这个若是能解决,企业整体风险是不大的。”中国房地产数据研究院执行院长陈晟向《中国质量万里行》表示。

渴求规模,接连溢价拿地

营收和业绩纷纷高速增长,这或是祥生控股冲刺ipo的底气所在。

据其招股书披露,2017年-2019年,祥生控股分别实现营收62.93亿元、142.15亿元和355.2亿元,实现公司拥有人应占期内溢利-3亿元、3.25亿元和23.12亿元。2018年相较2017年、2019年相较2018年,营收按年增长125.88%、149.87%,业绩按年增长208.31%和611.36%。

此外,经营活动产生的现金流量净额持续向好,无疑也助长了其底气。2019年,祥生控股经营活动产生的现金流量净额为35.17亿元,成功“扭负”。要知道,2017年-2018年,其此数值可是很糟糕,分别为-123.32亿元和-5.09亿元。

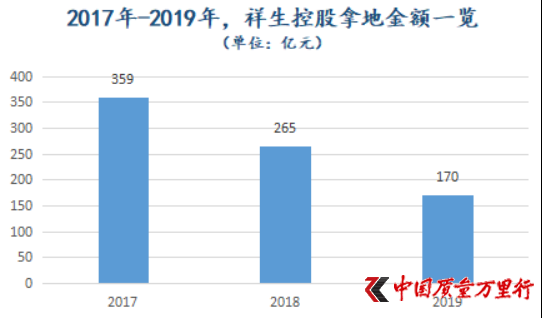

上述数据的持续改善,无外乎过去两年祥生控股拿地金额相继减少。《中国质量万里行》梳理发现,2019年祥生控股的拿地金额仅为2017年的47.35%。

中指研究院数据可以佐证,过去两年,拟上市公司拿地金额分别为265亿元和170亿元。而2017年,祥生控股可是斥资359亿元,新增土地储备736万㎡。

数据来源:中指研究院,《中国质量万里行》制图

不过,2020年祥生控股在加快拿地节奏。尤其是今年3月以来,开始接连溢价拿地。其经营活动产生的现金流量净额还能否“为正”?《中国质量万里行》反复拨打祥生控股j9九游会登录官网所披露电话,截至发稿未有人接听。

将时间推至3月12日,历经45轮竞价,祥生控股以20.96亿元的上限价格斩获杭州钱塘新区下沙大学城北单元js0603-11地块,溢价率29.7%。之后又以24.01亿元竞得下沙大学城北单元js0603-17地块,溢价率18.21%。

进入5月,祥生控股拿地更为“凶猛”。5月9日,祥生控股先是以3.75亿元代价将绍兴诸暨市浣浦路与东三环路交叉口西南侧地块收入囊中,溢价率46.56%。4天后,又以24.6亿元摘获宁波鄞州区js-08-a3(姜山镇核心11号)地块,溢价率39.6%。

据中指研究院数据,2020年1月-5月,祥生控股以总代价128亿元,新增土地储备139万㎡。其中,拿地金额已超过2019年的3/4。

正如中国企业资本联盟副理事长柏文喜所表示,近期,祥生控股频繁高溢价拿地,说明其对于行业走向判断比较乐观。同时,也说明祥生控股对维持企业规模的增长仍有较为强烈的意愿。

在陈晟看来,企业冲刺ipo期间,主动去储备土地,增加货值,可能也是上市指标上统一的要求。

据祥生控股披露,截至2020年一季度,其已将业务拓展至全国11个省份43个城市,且共计有195个处于不同开发阶段的物业项目。其中,持作未来发展物业的总建筑面积约539.69万㎡。不难看到,加快拿地后,这一数值将会上升。

高扩张之下的高杠杆,资金链紧张

祥生控股发轫于浙江诸暨。1995年1月,时年43岁的陈国祥与其妻子朱国玲夫妇成立诸暨市祥生房地产开发有限公司,此为祥生控股前身。只不过历经两次更名后,于2018年2月改为祥生地产集团有限公司(下称“祥生地产”)。实际上,早于1993年6月,陈国祥就成立了浙江省诸暨市祥生实业开发总公司,在浙江从事房地产开发,这是陈涉足房地产可追溯到的最早踪迹。

成立4年后,祥生地产在浙江绍兴开发了第一个住宅项目诸暨祥生滨江花苑。之后,祥生地产将业务扩展至杭州、温州、宁波、衢州及湖州等浙江主要城市。

2004年,祥生地产开始布局泛长三角区域,并于当年进军江苏。2007年,祥生地产成功打入上海,开发了首个住宅项目上海祥生福田雅园。彼时,祥生地产还挺进了武汉。

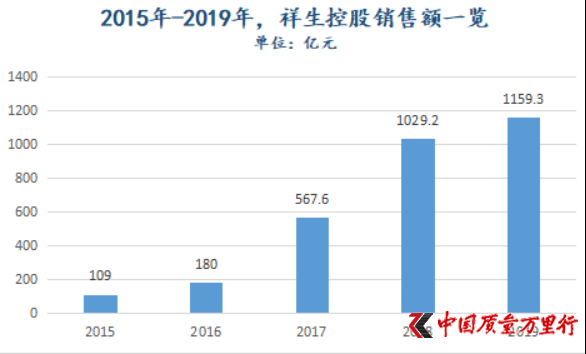

2014年,祥生地产将总部迁往杭州。次年,其规模便突破了百亿,实现销售额109亿元。2016年,祥生地产开始实施“1 1 x”扩张策略,即“以于浙江省的发展为基础,深入渗透泛长三角区域并扩展至此区域以外的其他具高增长潜力的区域城市”。该年,祥生地产销售额按年增长65.14%至180亿元。

无疑,上述策略之于规模增长效果是明显的。据克而瑞研究中心数据,2017年-2018年,祥生地产分别实现销售额567.6亿元和1029.2亿元,相应按年增长215.33%和81.32%。

数据来源:2015年-2016年数据来源中指研究院,2017年-2019年数据来源克而瑞研究中心,《中国质量万里行》制图

不难发现,由百亿销售到千亿,祥生控股前后用了不过4年。扩张之快,丝毫不亚于闵系房企。

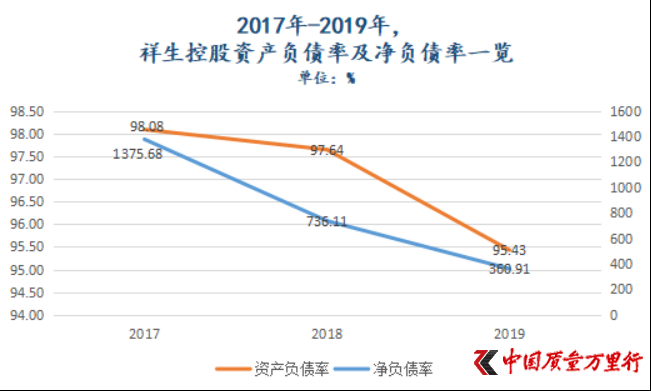

但,高扩张从来都是伴随高负债的。2017年-2018年,祥生控股资产负债率分别为98.08%和97.64%。2019年,祥生控股实现销售额1159.3亿元,增速仅为12.64%。尽管如此,其资产负债率却仍高达95.43%,已是高居不下。

汇生国际融资总裁黄立冲分析认为,祥生控股的高负债,主要是由于过去3年其以超出自身能力范围的速度去增长,而这种增长主要可能是依靠很多关联企业的贷款、很大的银行杠杆以及供应商拖款等这些方面来促成。

事实也是如此。“银行及其他借款为我们外部融资的主要来源”,祥生控股在招股书中如是表示。据其披露,2017年-2019年,祥生控股银行借款分别为69.2亿元、87.71亿元及90.02亿元。期内,其关联方垫款分别为124.88亿元、144.47亿元和87.29亿元。

《中国质量万里行》运用“(借款总额-现金及银行结余)/权益总额”计算出祥生控股近3年来的净负债率,数值分别为1375.68%、736.11%和360.91%。可以看到,祥生控股杠杆“极高”,甚至在当今房企中,也是名列前茅。

数据来源:东方财富choice,祥生控股招股书,《中国质量万里行》制图

“祥生控股规模的快速增长在很大程度上是依赖负债的支持来实现的”,对于祥生控股的高杠杆,柏文喜如是说道。

在58安居客房产研究院首席分析师张波看来,杠杆本身就是一把“双刃剑”,合理提升杠杆可助力房企更为有序规模化。据其分析,在房地产上升周期,高负债带来高回报几率较大。但,处于下行周期,高负债的房企如果继续扩张负债,其资金周转的难度将会逐步增加,房企或将面临生存风险。

事实上,缘于快速扩张,过去3年,祥生控股账面资金均难以覆盖短期借款,资金链一直处于紧张状态。

据choice数据,2017年-2019年,祥生控股账面资金与短期借款的缺口为45.25亿元、46.65亿元和33.27亿元。

柏文喜坦言,上述情况说明祥生控股需要以极高的周转速度方能实现现金流平衡。

“对于祥生控股来说,近几年的短期偿债压力一直偏大,也预示着其整体资金侧面临着较大压力。”张波如是告诉《中国质量万里行》,“而流动性不足可能会导致短期偿债风险的提升,一般来说,企业会通过借新偿旧的方式给予处理,同时也会加大销售回款的力度。”

“钱紧”之际,祥生控股也确在接连发债。据其披露,2020年1月、3月和5月,祥生地产间接附属公司祥生控股有限公司共计发行了于2022年到期金额为3亿美元的优先票据,利率为12.5%。较之2019年,9.5%的发债利率,增幅不小。

祥生控股融资利率逐年上升,也就不难理解了。2017年-2019年,祥生控股加权平均融资利率分别为8.09%、8.13%和9.28%。只是,这反过来会提升其融资成本和运营费用。

正如柏文喜所表示,“这会加大企业经营压力”。

不能再明显了,高扩张的祥生控股犹如行走在钢丝上。历史已多次证明,前者衍生出的高杠杆,稍有不慎,企业大厦将倾。