在线信用卡管理平台“51信用卡”遭查,再次给网贷行业一记重拳。

经杭州警方初步调查发现,“51信用卡”委托外包催收公司冒充国家机关,采取恐吓、滋扰等软暴力手段催收债务的行为,涉嫌寻衅滋事等犯罪。

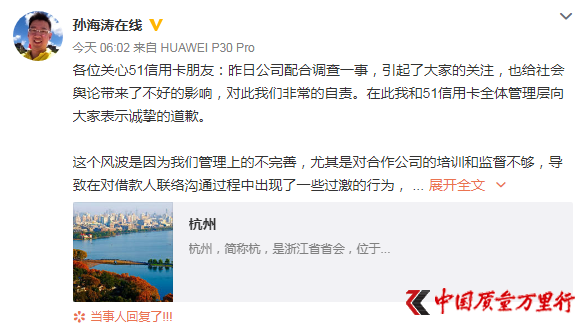

10月22日清晨,51信用卡创始人孙海涛清晨在微博发声并致歉,称这个风波是因为管理上的不完善,尤其是对合作公司的培训和监督不够,导致在对借款人联络沟通过程中出现了一些过激的行为,给个别借款人造成了伤害,为此我们非常抱歉。并表示将优先确保对各个出借人按合同如期兑付。

一石激起千层浪。

大数据风控行业面临被清洗

51信用卡被杭州警方突击调查后,北京金融局10月22日窗口指导摸排区内所有大数据企业是否存在违规爬虫业务,如果没有则要求企业出承诺函,如果存在违规爬虫业务,要上报并尽快整改。

实际上,监管对大数据风控行业一直保持高压态势,分别在2017年现金贷平台泛滥和2018年电信诈骗案件高发时,进行了两次大规模的打击,并且系统地调查了几十家大数据风控平台的真实情况。

今年9月份,大数据风控行业迎来史上最严的查处,很多公司再次面临生存危机。

9月6日,魔蝎科技创始人兼ceo周江翔被警方带走调查,其公司数据抓取业务涉嫌侵犯隐私、助力暴力催收。同日,新颜科技ceo黄向前也被警方带走协助调查。

9月10日,聚信立宣布暂停“爬虫”业务,开始整顿,次日被封。9月12日,国企天翼征信总经理等十余人被警察带走,配合调查。9月16日起,同盾科技三番两次辟谣“跑路”,并称数聚魔盒不涉及金融业务,将配合警方对第三方的调查。

有盾、新颜、白骑士、天机、立木、聚信立相继暂停爬虫服务,p2p也被波及,有头部网贷机构内部人士透露,“我们这边影响很大,很多贷超产品下架了。”众多风控依赖爬虫的产品被迫暂停。

苏宁金融研究院院长助理薛洪言认为,数据获取与使用的低门槛,大幅降低了金融领域无证经营门槛,大量不具备基本从业素质、缺乏风险意识的机构掺和进来,无序竞争,劣币驱逐良币,给互金行业的治理整顿和可持续发展均带来很大难度。

社科院金融研究所法与金融研究室副主任尹振涛认为,这次大数据风控行业整顿,主要还是与之前电信诈骗专项整治有关,当然也和互联网金融风险转向整治有关,主要还是个人隐私等问题,金融业务相对较少。

今年10月初,有媒体透露,行业正在筹划《个人金融信息保护试行办法》,并开始征求各方意见。10月10日,该办法草稿甚至已经通过央行下发到各家银行,持续征求意见。

据悉,该办法要求金融机构不得从非法从事个人征信业务活动第三方获取个人金融信息,也不得以“概括授权”方式取得信息主体对收集、处理、使用和对外提供其个人金融信息的同意。

如果该办法正式出台,银行需要根据要求对提供业务数据第三方机构进行摸排,对于不能保证数据来源合法数据供应商,则要停止合作。

多地p2p“清退潮”开启

2019年初,厚本金融因逾期,3月,p2p头部平台团贷网惊雷,将20余万出借人脱下泥潭。5月,“中国车贷第一股”点牛金融公告逾期,6月,叮咚钱包全员跑路。据不完全统计,2019年上半年,问题平台中暴雷152家,立案30家,正常运营的p2p平台已下降到700家左右。

此外,据零壹智库不完全统计,截至2019年9月10日,91家上市系平台中仍在正常运营的仅剩31家,有三分之二已经出现停运、立案等问题或良性退出。 其中,至少49家上市系p2p平台已经出现问题。 除付融宝、蜜蜂有钱、合拍贷、投融家、壹佰金融、鑫合汇、钱内助、抱财网、理想宝、草根投资、爱达财富、团贷网、网利宝、联金所、温商贷等16家被立案外,还有6家出现延期兑付,5家歇业停业,10家出现网站关闭或停运。

据悉,互金风险整治始于2016年6月,p2p网贷风险整治是其中非常重要的一环。3年多时间多次延期,备案也迟迟未开始,难度可见一斑。

10月21日,国新办就银行业保险业运行及服务实体经济情况举行发布会。中国银保监会副主席祝树民表示,网络借贷整治工作开展以来,重点还是结合短期措施与长效机制,把握风险的成因,追根溯源,适时主动出击。

今年以来,停业机构已经超过了1200家,大部分为主动选择停业退出。还有许多p2p网贷平台准备良性退出。

截至9月末,全国实际运营网贷机构462家,借贷余额比2019年初下降了48%,出借人比年初下降53%,借款人比年初下降35%,机构数量、借贷规模及参与人数已连续15个月下降。

国庆后,多省市“清退潮”又起,不禁让业内猜测,监管试点或已开始行动。近三个月以来,已有多个省市相继表态,重拳打击不合格p2p平台。

10月16日,湖南省地方金融监督管理局发布公告称,根据国家p2p网贷整治有关文件精神及《湖南省p2p网络借贷风险专项整治整改验收工作方案》《湖南省p2p网络借贷机构合规检查工作方案》要求,经各市州现场检查验收,湖南省互金整治办、p2p网贷整治办等相关部门会商会审,一致认定湖南省整治名单内纳入行政核查的24家网贷机构p2p业务均不符合“一办法三个指引”有关规定,予以取缔。

从2016年以来,湖南省内p2p网贷行业一直在进行专项整治,至今未有一家平台完全合规通过验收,其他开展p2p业务的机构及外省在湖南从事p2p业务的分支机构均未纳入行政核查,对其开展的p2p业务一并予以取缔。

也就是说,湖南开始了正式清退p2p平台。

紧接着在10月18日,山东省地方金融监督管理局发布《网络借贷行业风险提示函》,表示当前p2p网贷行业正在进行风险专项整治,至今未有一家平台完全合规通过验收。未来山东省地方金融管理局将对全省范围内未通过验收的28家p2p网贷业务全部予以取缔。

继湖南、山东宣布p2p网贷平台“团灭”后,近日,有消息称,四川按照湖南山东模式清退全部网贷业务。

利率超36%属非法放贷

10月21日,最高人民法院、最高人民检察院、公安部、司法部印发《关于办理非法放贷刑事案件若干问题的意见》的通知(以下简称《意见》),给了行业最终定性。该《意见》被行业内称为最严法规。

据悉,《意见》明确定义了非法放贷的认定标准和处罚依据。“非法放贷”,被界定为单次实际年利率超过36%。逾期费、违约金、砍头息等以往绕利率的费用,都会被计入。

《意见》在定罪量刑时以单次实际年利率超过36%的非法放贷为基准,另外,个人非法放贷数额累计200万元以上,单位非法放贷数额累计1000万元以上;个人违法所得数额累计80万元以上,单位违法所得数额累计400万元以上;个人非法放贷对象累计50人以上,单位非法放贷对象累计150人以上;造成借款人或者其近亲属自杀、死亡或者精神失常等严重后果的,属于“情节严重”。

属于“情节特别严重”的标准包括:个人非法放贷数额累计1000万元以上,单位非法放贷数额累计5000万元以上;个人违法所得数额累计400万元以上,单位违法所得数额累计2000万元以上;个人非法放贷对象累计250人以上,单位非法放贷对象累计在750人以上;造成多名借款人或者其近亲属自杀、死亡或者精神失常等特别严重后果的。

这就意味着,催收稍不谨慎,就要被定罪。多位从业者坦言,很多催收机构已开始清理无牌甲方的有风险业务。

目前,在整个线上贷款行业,绝大多数公司都在考虑转型或者退出,“现在行业的现状,就是利润下降,风控难度上升,贷后无解”。

业内人士分析,《意见》的出台,对从事正规合法p2p业务的平台,不会产生直接影响。但对于从事非法现金贷业务的人,《意见》等于在他的头上直接加了一把刀。以前对他们,是通过寻衅滋事等罪名来定罪的,现在可以直接用非法经营罪定罪。此外,文件出台后,金融行业会更加强调合规性,银行和信托机构,会更严格地评估与金融科技公司的合作。