上市17年之久的首创置业,规模至今未迈进千亿房企阵营。

非但如此,2016年以来排名还在逐年滑坡。

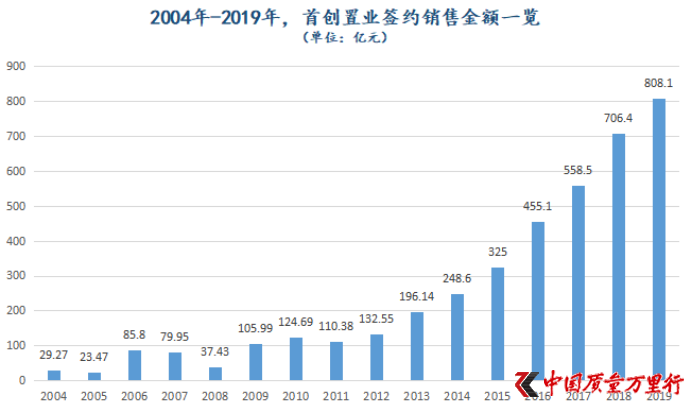

过去1年,首创置业实现签约金额808.1亿元,在克而瑞研究中心发布的《2019年中国房企销售榜top200》中位列43。虽与2018年持平,但较之2015年已回落20个名次。

值得注意的是,滑坡没有停下。2020年1月-7月,首创置业累计实现签约金额370.1亿元,在“top200”榜单中位列51。据克而瑞研究中心数据,期内,首创置业相应权益销售金额为232.2亿元,在全口径销售金额中占比62.74%。相较2019年,继续下滑1.25个百分点。

“这说明了首创置业对于上规模和规模增长诉求的迫切性”,对于权益金额占比的走低,中国企业资本联盟副理事长柏文喜告诉《中国质量万里行》。

受疫情影响,首创置业选择以“稳”为主,将2020年销售目标设定为800亿元。目前来看,首创置业完成度仅为46.26%。这也意味着接下来月均要卖掉约86亿元的房子,上市公司才能如期完成上述目标。

尽管今年5月-6月首创置业在销售端发力分别实现去化87.9亿元和140.5亿元,但7月又回落至33.1亿元。不难看到,上述目标仍具压力。

接连举债,三费费率逐年“攀升”

2020年以来,首创置业在不断举债。

最近一次发债可追溯至8月11日,首创置业全资附属公司central plaza development ltd.以“提取票据所得款项净额用作偿还现有债务、运营资金及一般公司用途”为由,发行了一笔为期363天金额为2亿美元的有担保票据,利率为4.5%。

今年年初,为了“偿旧”,central plaza development ltd.就发行过一笔同类别海外债,金额为4.5亿美元。只不过该笔有担保票据为期长达5.5年,利率稍低至3.85%。

此外,今年3月-7月,首创置业还先后发行了3次私募公司债券,金额合计达52.09亿元。

这也是过去两年首创置业账面资金不断增加的主要原因。

《中国质量万里行》梳理发现,2018年-2019年,首创置业经营活动产生的现金流量净额分别为-60.95亿元和2.46亿元,这意味着上市公司自身经营活动的“造血”能力不算乐观。

期内,首创置业投资活动产生的现金流量净额为-117.22亿元和-33.82亿元。

在经营活动产生的现金流量净额和投资活动产生的现金流量净额都不甚理想的情况下,现金状况的接连增长只能通过大量的融资流入来实现。

事实也是如此。2018年-2019年,首创置业融资活动产生的现金流量净额分别为215.44亿元和70.64亿元。由此,过去两年,上市公司现金及现金等价物也相应按年增长20.49%和18.59%,分别为217.48亿元和257.91亿元。

只是大量融资使得上市公司“变富”的同时,其弊端也在显露。

2019年,首创置业三费费率高达25.33%,创下上市后年度峰值。当然,这与上市公司营收发生下滑也有一定关系。过去1年,首创置业实现营收207.86亿元,按年下降10.62%。对此,上市公司将原因归结为“物业开发销售收入的减少”。

如若仔细梳理就会发现,首创置业三费费率已经连续3年发生“攀升”。2017年-2018年,上市公司三费费率分别为11.26%和19.56%,而2016年这一数值不过为5.07%。

对于首创置业今后将如何管控好三费?《中国质量万里行》已发函并致电至上市公司。其相关负责人表示,“近期处于我们业绩公布前的一个静默期,相关问题可以关注即将发布的业绩公告。”

大量运用永续债,隐藏真实负债?

首创置业前身为北京阳光房地产综合开发公司,成立于1991年。2002年,首创集团重组房地产板块,设立首创置业股份有限公司(下称“首创置业”)。次年6月,首创置业成功登陆港交所。该年,上市公司规模还不到25亿元。

2005年,首创置业开始走出北京,先后打入天津、太原。2006年,上市公司加速全国扩张步伐,成功布局无锡、成都和沈阳。期内,首创置业实现签约销售金额85.8亿元,按年增长265.57%,一扫此前3年“20亿元级”徘徊。

此后两年,首创置业相继挺进西安、苏州和重庆。不过,这一时期上市公司规模逐年滑坡。

2009年,首创置业成功落子佛山、湖州,全国化布局得到进一步推进。彼时,上市公司成功突破百亿大关,实现签约销售额105.99亿元,按年增长183.17%。

此后4年,尽管首创置业很努力,规模都未突破200亿元大关。好在2012年-2013年,规模有所起色。

将时间推至2012年,上市公司执行“高周转率,高去化率”策略,成功扭转销售额下滑,实现按年增长20.09%至132.55亿元。

2013年,首创置业还出现永续债身影。该年3月,上市公司发了一笔金额为4亿美元的高级永续证券。可以看到,为了做大规模,首创置业可谓不余遗力。该年,上市公司实现签约销售金额196.14亿元,同比增长47.97%,为突破百亿销售后最快增速。永续债之于房企扩张,犹如“利器”。

尝到甜头的首创置业,于2014年11月再次发行了一笔金额为4.5亿美元的永续证券。只是直到2018年4月和2019年11月,首创置业才清偿了这两笔永续债。

接连运用永续债后,首创置业在规模上也开启了“1年1个台阶”的节奏。2014年-2015年,上市公司销售额相继突破200亿元和300亿元,相应按年增长26.75%和30.73%。

2016年,首创置业成功打造出高端产品线“天阅”系,并对“禧瑞”系进行重塑。期内,上市公司签约销售金额进一步向上拓展40.03%至455.1亿元。

2017年,首创置业成功进入深圳和杭州,完成了京津冀、长三角、粤港澳大湾区三大城市圈战略布局。彼时,上市公司规模为558.5亿元,按年增长22.72%。

过去两年,首创置业加深了对永续债的依赖。《中国质量万里行》梳理发现,2018年-2019年,首创置业永续债规模分别为134.76亿元和151.24亿元。要知道,此前的2017年,上市公司永续债规模也只有58.9亿元。

在永续债的加持下,期间,首创置业销售额也相继进阶“700亿元级”和“800亿元级”房企阵营。

数据来源:首创置业历年财报

“永续债是一种可以不计入负债的融资工具,实际上是在杠杆之上再加杠杆的融资行为。但是,为了促使发行人尽快赎回债券,一般都设置了利率跨期跳涨机制。因此,只适合作为相对短期的融资工具使用,对于国有企业更是如是。”柏文喜如是表示。

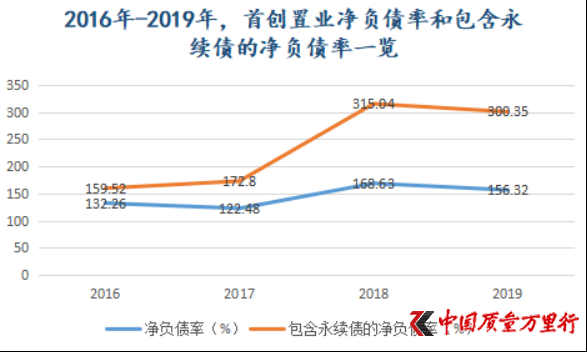

《中国质量万里行》运用“(借款总额-现金及银行结余)/权益总额”计算出2016年-2019年首创置业净负债率分别为132.26%、122.48%、168.63%和156.32%。如若将永续债也计入负债,过去4年,首创置业净负债率将相应增至159.52%、172.8%、315.04%和300.35%。

数据来源:首创置业历年财报,《中国质量万里行》独家整理

不难看出,2018年-2019年,上市公司净负债将发生“暴增”。

正如汇生国际融资总裁黄立冲所表示,永续债本身就有一种隐藏负债、粉饰报表的功能,企业通过发行永续债可以使其表面上的净负债率减少。但实际上,永续债的成本还是比较高的。所以,真正的负债对于股权的危险依然存在。

因为,在清盘的时候,还是得先清永续债,然后再返股权,且该公司股东所面临的风险其实是一样的。

在柏文喜看来,过去几年,首创置业发行较大规模永续债,意在通过永续债融资来支持冲规模的同时又不推高表观负债率,且还可提升公司流动性,以此来改善公司的财务状况和资信评级,进而更好地运用财务杠杆继续借贷或发债。但是,实际上,这在隐藏企业真实负债水平的同时也快速推高了企业的偿债风险和流动性压力。另外,永续债较高的财务成本也会侵蚀企业的毛利空间。

事实上,2017年-2018年,首创置业财务成本也确发生过一轮“剧烈增长”。据choice数据,在上述时期内,上市公司财务成本分别为10.97亿元和28.69亿元,相应按年增长1980.16%和161.49%。2019年,首创置业财务成本进一步微增7.94%至30.97亿元。

正如柏文喜所言,与市场化企业不同,国企背后是非人格化的资本,对于风险具有天然厌恶性,缺乏风险承担意愿和能力,这一点和民营企业人格化资本可以“愿赌服输”的特征非常不同。因此,国有企业和风险较高的永续债是脾性不和的。正常情况下,国企不应该使用永续债这种短期化的高风险融资工具。